タイでは、法人所得税の納付が2回あります。

1回目は、中間申告として半期末日から2ヶ月以内(国税法典第67条の2)。

2回目は、確定申告として期末日から150日以内(国税法典第68条、”5ヶ月以内ではない”ので注意)。

今回は法人税の中間申告の注意点について見てみましょう。

中間申告の方法は、公開株式会社と非公開株式会社の場合とで異なります。

公開株式会社は、中間決算の利益に対する納税で、特に注意点はありません。

ここでは非公開株式会社の場合を取り上げます。

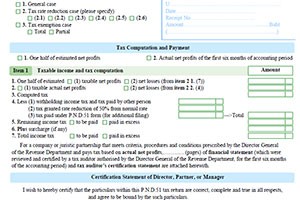

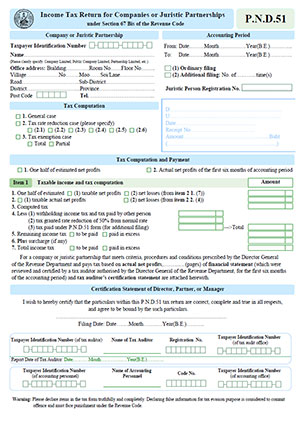

中間申告は公認会計士のレビューが必要です。

そのため会計事務所に任せておけば基本的に大丈夫なのですが、安全に申告するためには、しっかりとした下期の利益計画が前提です。

なぜかといいますと、非公開株式会社の法人所得税中間申告額は、上期の利益に対しての課税額ではなく、年間の予想利益に対する課税額の1/2を納めなければならないからです。

上期と下期の利益額がほぼ同じということであれば、何の問題もありませんが、注意しなければならいのは、上期よりも下期のほうが利益額が高くなる可能性がある場合です。

中間申告時の年間予想利益が実際の利益に対して25%を超過して低かった場合は、納税不足額に対して20%の延滞税が課されてしまいます。

例)中間申告時に年間利益を200と予測したが、決算時の年間利益実績が300だった場合

| 中間申告時点の予測 | 決算実績 | |

| 上期利益 | 実績100 | 実績100 |

| 下期利益 | 100と予測 | 実績200 |

| 年間利益 | 200と予測 | 実績300 |

| 中間申告判定 | 300×75%>200⇒不合理 | |

| 年間法人所得税 | 200×20%=40と予測 | 300×20%=60 |

| 中間申告納税額 | 40÷2=20 | 実績20 |

| 本来の中間申告納税額 | 300×20%÷2=30 | |

| 確定申告納税額 | 60–20=40 | |

| 延滞税 | (30–20)×20%=2 |

ただし、国税局通達によると、中間納税額が前年度納税額の1/2以上であれば合理的な理由ありとして延滞税はかかりません(国税局通達ポー50/2537)。

公認会計士が下期の利益計画を要求して来るのは上記の理由によります。

何も聞いてこない場合や説明が無い場合は要注意です。

12月31日決算の会社は6月30日が半期末日ですので、中間申告・納付期限は2カ月後の8月31日です。

このコーナーでは、タイでの経営実務に影響する最新情報を簡易的に提供しています。

法令の適用条件は各企業を取り巻く様々な環境によって異なる場合があり、また法律の改正や新しい勅令・省令・告示等が予定されている場合もありますので、自社への影響や対応は必ず弁護士・公認会計士等の専門家とご検討ください。

海外での外国人採用にも日本国内の日本人採用と全く同じように使用することができる作業検査法適性検査・パーソナリティ検査

「内田クレペリン検査」のご依頼は、各国・地域の最寄りの販売店にご相談ください。

東アジアの販売店

- 韓国

- Korea Management Association

- 主要な対応可能地域:ソウル、大邱、釜山、光州、済州

- 内田クレペリン検査と併せて受けられるサービス:経営コンサルティング

- 対応言語:韓国語

- Korea Management Association

- 中国本土

- 上海人才金港企业集团

- 主要な対応可能地域:上海、南京、蘇州、無錫、常州、鎮江、塩城、南通、南寧、寧波、蚌埠、西寧、銀川

- 内田クレペリン検査と併せて受けられるサービス:人材開発

- 対応言語:中国語

- キューブ・インテグレーション

- 主要な対応可能地域:上海

- 内田クレペリン検査と併せて受けられるサービス:メンタルヘルスケア

- 対応言語:中国語、日本語

- 寧波納普貿易

- 主要な対応可能地域:寧波、上海、深圳、東莞

- 内田クレペリン検査と併せて受けられるサービス:製造コンサルティング、ファブレス

- 対応言語:中国語、日本語

- 上海人才金港企业集团

- 香港

- N-ERVE TECHNOLOGY

- 主要な対応可能地域:香港

- 内田クレペリン検査と併せて受けられるサービス:製造コンサルティング、ファブレス、人材紹介

- 対応言語:日本語、中国語

- N-ERVE TECHNOLOGY

- 台湾

- Pasona Taiwan

- 主要な対応可能地域:台北、新竹、高雄

- 内田クレペリン検査と併せて受けられるサービス:人事コンサルティング、人材開発、人材紹介

- 対応言語:日本語、中国語

- Pasona Taiwan

東南アジアの販売店

- タイ

- Krung Asia Insight

- 主要な対応可能地域:バンコク、タイ全国

- 内田クレペリン検査と併せて受けられるサービス:タイ進出コンサルティング

- 対応言語:タイ語、日本語

- Waguri

- 主要な対応可能地域:バンコク、チョンブリー県、ラヨーン県、ナコーンラーチャシーマー県、チェンマイ県、ランプーン県

- 内田クレペリン検査と併せて受けられるサービス:人材コンサルティング

- 対応言語:日本語

- Pasona HR Consulting Recruitment (Thailand)

- 主要な対応可能地域:バンコク

- 内田クレペリン検査と併せて受けられるサービス:人材紹介、人事コンサルティング

- 対応言語:日本語、タイ語

- TRAINING AND SEMINAR KOTSUKOTSU

- 主要な対応可能地域:バンコク

- 内田クレペリン検査と併せて受けられるサービス:人材開発、人材紹介

- 対応言語:日本語、タイ語

- Krung Asia Insight

- ヴェトナム

- Kosaido HR Vietnam

- 主要な対応可能地域:ハノイ、ホーチミン、ダナン

- 内田クレペリン検査と併せて受けられるサービス:人材紹介、人材開発、ベトナム進出コンサルティング

- 対応言語:日本語、ベトナム語

- Success Partner

- 主要な対応可能地域:ホーチミン、ハノイ

- 内田クレペリン検査と併せて受けられるサービス:組織開発

- 対応言語:ベトナム語

- Kosaido HR Vietnam

- ミャンマー

- J-SAT CONSULTING

- 主要な対応可能地域:ヤンゴン、マンダレー

- 内田クレペリン検査と併せて受けられるサービス:人材紹介、ミャンマー進出コンサルティング、日本語教育

- 対応言語:日本語、ミャンマー語

- J-SAT CONSULTING

- カンボジア

- Creative Diamond Links

- 主要な対応可能地域:プノンペン

- 内田クレペリン検査と併せて受けられるサービス:人材紹介

- 対応言語:日本語、クメール語

- Creative Diamond Links

- マレーシア

- Pasona HR MALAYSIA

- 主要な対応可能地域:クアラルンプール

- 内田クレペリン検査と併せて受けられるサービス:人材紹介

- 対応言語:日本語、マレー語、英語

- Pasona HR MALAYSIA

- ラオス

- Lao-Japan Gateway

- 主要な対応可能地域:ヴィエンチャン

- 内田クレペリン検査と併せて受けられるサービス:サイボウズ Kintone、ラオス進出コンサルティング

- 対応言語:日本語、ラオ語

- Lao-Japan Gateway

- インドネシア

- Bruggen Batavia Indonesia

- 主要な対応可能地域:ジャカルタ、ブカシ

- 内田クレペリン検査と併せて受けられるサービス:人事コンサルティング、法務コンサルティング、ビザコンサルティング

- 対応言語:日本語、インドネシア語、英語

- Japan Asia Consultants

- 主要な対応可能地域:ジャカルタ、ブカシ

- 内田クレペリン検査と併せて受けられるサービス:インドネシア進出・会社設立業務、会計・経理、税務、労務、法務、ビザ

- 対応言語:日本語、インドネシア語、英語

- Bruggen Batavia Indonesia

- フィリピン

- One World Human Resources Development

- 主要な対応可能地域:マニラ、ケソン

- 内田クレペリン検査と併せて受けられるサービス:日本語教育、人材開発

- 対応言語:日本語、タガログ語、英語

- One World Human Resources Development

- シンガポール

- Pasona Singapore

- 主要な対応可能地域:シンガポール

- 内田クレペリン検査と併せて受けられるサービス:人材紹介、人事コンサルティング

- 対応言語:英語

- Pasona Singapore

南アジアの販売店

- インド

- Pasona India

- 主要な対応可能地域:デリー、グルグラム、チェンナイ、ベンガルール

- 内田クレペリン検査と併せて受けられるサービス:人材紹介

- 対応言語:日本語、ヒンディー語、英語

- Pasona India

最寄りの販売店が見つからない、複数の地域での実施をご希望、などの場合はフォームからお気軽にお問い合わせください。